Текущее состояние рынка ценных бумаг и банковской

системы, перспективы развитияСтраница 2

Материалы » Операции коммерческого банка с ценными бумагами: проблемы и перспективы развития » Текущее состояние рынка ценных бумаг и банковской

системы, перспективы развития

За последние несколько лет состав банков-олигархов мало менялся. Во всяком случае, верхушка списка крупнейших банков из месяца в месяц, из года в год оставалась практически неизменной. Однако после 2008-2009 годов в этом списке нет ряда банков, еще недавно занимавших верхние строчки рейтинга. Это закономерное следствие финансового кризиса, который наиболее болезненно сказался на крупных банках, многие мелкие и средние коммерческие банки прекратили свое существование (например, АБН Амро

Часть 3. Безопасность деятельности банков на рынке ценных бумаг.

Банки могут выполнять все виды деятельности и все виды операций на рынке ценных бумаг, разрешенные российским законодательством, как - то:

ведение реестра и депозитарное обслуживание;

расчетное обслуживание участников рынка ценных бумаг и т.д.

эмиссионная деятельность;

брокерская и дилерская деятельность;

инвестиционная деятельность;

Деятельность банков на рынке ценных бумаг сопровождается определенными рисками.

Под риском понимают некую вероятность отклонения событий от среднего ожидаемого результата. Каждому виду операций с ценными бумагами присущ собственный уровень риска.

Рассмотрим риски эмиссионных операций банков. Банки могут производить эмиссию акций, облигаций; выпускать векселя, депозитные и сберегательные сертификаты. Процесс эмиссии ценных бумаг может быть представлен в виде следующей схемы:

![]()

![]()

![]()

![]() Эмитент Ценная бумага Инвестор

Эмитент Ценная бумага Инвестор

(Банк)

т.е. эмиссию ценных можно представить как производство и реализацию товара. Причем банк является производителем и продавцом этого товара, поэтому рисками банка как эмитента является:

Риск ликвидности - связан с возможностью потерь при реализации ценных бумаг. На вторичном рынке данный риск проявляется в снижении предполагаемой цены реализации акции или изменении размера комиссионных за ее реализацию. Если невозможно реализовать выпуск ценных бумаг на первичном рынке возникает:

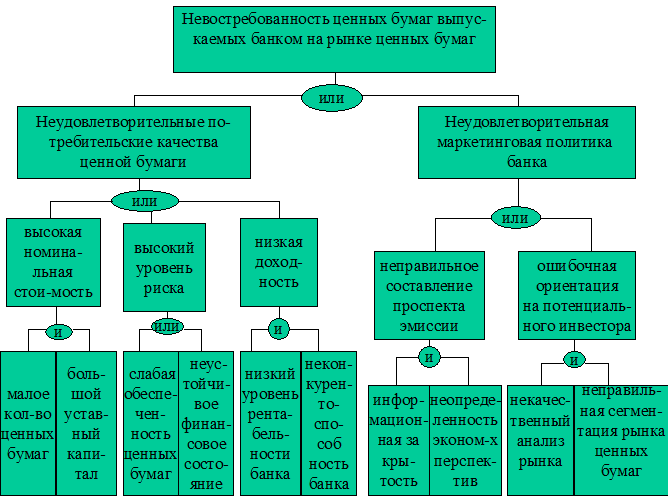

Риск не размещения т.е. невостребованость ценных бумаг.

Невостребованность ценных бумаг, выпускаемых банком на рынке ценных бумаг (схема 1).

Временной риск - риск выпуска ценных бумаг в неоптимальное время, что обуславливает вероятность определенных потерь.

Во многих операциях с ценными бумагами банк выступает инвестором. Всякое инвестирование в ценные бумаги подразумевает существование некоторого неблагоприятного события, в результате которого:

будущий доход может быть меньше ожидаемого;

доход не будет получен;

можно потерять часть вложенного капитала - номинальной стоимости ценной бумаги;

возможна потеря всего капитала всех вложений в ценную бумагу;

Анализируя возможный риск, следует установить:

1) Относится ли он к финансовому рынку в целом или имеет отношение только к его сектору - рынку ценных бумаг.

2) Характерен ли он для рынка ценных бумаг в целом или имеет место только в отдельных регионах, областях.

3) Присущ ли он только к определенной ценной бумаге или имеет отношение ко всем ценным бумагам в целом.

Рекомендуемое:

Перспективы развития рынка ценных бумаг в России

Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За периодом бурного подъема 1994 - 1997г. г. он в результате событий августа 1998 года оказался полностью дезорганизован. И сейчас во главу угла поставлена задача фо ...

Расчетно-кассовое обслуживание

Расчетно-кассовое обслуживание включает следующий набор банковских услуг: открытие счетов в рублях; проведение платежей на основании платежных поручений клиентов; внесение и снятие наличных денежных средств; зачисление на счет платежей, поступивших из других банков; безакцептное списание со счета к ...

Основные выводы и рекамендации по совершенствованию системы страхования

государственных служащих в России

Современный российский страховой рынок функционирует в крайне непростых условиях. На протяжении ряда последних лет и без того крайне незначительная доля реального страхования в ВВП неуклонно снижалась, что являлось индикатором невостребованности обществом и нежизнеспособности сложившейся в стране м ...