Анализ размещения банковских ресурсов коммерческого банкаСтраница 1

Материалы » Управление финансовыми ресурсами банка в условиях современной рыночной экономики » Анализ размещения банковских ресурсов коммерческого банка

АО «АТФБанк» он был образован 3 ноября 1995 года как закрытое акционерное общество в соответствии с законодательством Республики Казахстан и перерегистрирован как акционерное общество в октябре 2005 года. Банк осуществляет деятельность на основании генеральной лицензии на ведение банковской деятельности, выданной 28 декабря 2009 года Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (далее по тексту «АФН»). Данная лицензия заменяет собой все ранее выданные генеральные лицензии на ведение банковской деятельности и прочие лицензии [13].

АО «АТФБанк» и его дочерние организации (совместно именуемые «Группа») оказывают банковские услуги юридическим и физическим лицам в Казахстане, России, Кыргызстане и Таджикистане, а также предоставляет услуги по управлению пенсионными активами, инкассированию наличности и услуги по управлению инвестициями в Казахстане. Банк принимает вклады от населения, предоставляет займы, осуществляет платежи в Казахстане и за рубеж, проводит обменные операции с иностранными валютами и предоставляет прочие банковские услуги своим коммерческим и розничным клиентам.

Банк является членом системы обязательного страхования вкладов. Система действует в соответствии с Законом Республики Казахстан «Об обязательном страховании вкладов банков второго уровня» от 7 июля 2008 года и регулируется АФН. Страхование покрывает обязательства Банка перед индивидуальными вкладчиками на сумму до 700 тысяч тенге для каждого физического лица в случае банкротства и отзыва банковской лицензии Национального банка Республики Казахстан («НБРК»).

Банк включен в основной листинг на Казахстанской фондовой бирже («КФБ»), и ряд его долговых ценных бумаг зарегистрирован на Люксембургской и Лондонской фондовых биржах. По состоянию на 31 декабря 2009 года у Банка имеется 20 филиалов, расположенных в Казахстане (в 2008 году: 22 филиала).

Имущество Банка состоит из Уставного капитала, дополнительного оплаченного капитала, резервного капитала, прочих резервов, нераспределенного чистого дохода, основных и оборотных средств, стоимость которых отражается в балансе Банка.

На 31 декабря 2008 года акционерный капитал АО «АТФБанк» состоял из: 200 акций по номинальной стоимости 550000 тенге. Первоначальные акции были приобретены в 2007 году за 10000 долларов США каждая. На дату приобретения курс доллара США в тенге был 55:1. В марте 2009 г. увеличился собственный капитала Банка до 5,9 млрд. тенге с порядка 4,5 млрд. тенге на начало 2009 года, за счет размещения субординированных облигаций второй эмиссии. В марте 2008 г. АТФБанк объявил об увеличении уставного капитала в 2,4 раза, с 3,1 млрд. тенге до 7,6 млрд. тенге.

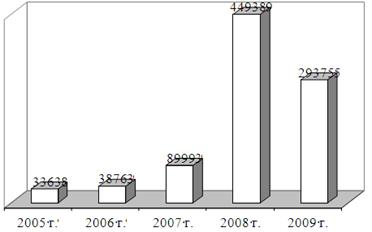

Согласно финансовой отчетности АО «АТФБанк», необходимо отметить, что в 2009 г. на 34,6% снизился объем привлечения средств от кредитных учреждений. Снижение произошло за счет уменьшения объемов краткосрочных обязательств. В октябре 2009 г. был погашен синдицированный заем на сумму 550,0 млн. долларов и было проведено его замещение за счет средств материнской компании (рис. 1).

Рисунок 1. Динамика средств кредитных учреждений по годам (млн. тенге)

Сбалансированное увеличение размеров Банка должно сопровождаться адекватным приростом капитала. Значение коэффициента достаточности капитала, рассчитанная на 1 января 2008-2009 года, в соответствии с правилами, определенными Базельским соглашением, равны, соответственно, 30,0% и 28,0%. Руководство АТФБ четко осознает значение капитала как одного из основных источников дальнейшего роста и развития Банка, показателя надежности [13].

Наибольшее влияние на прибыль Банка оказывает чистый доход, связанный с получением вознаграждения. В 2009 г. он составил 35,9 млрд. тенге, или 78,8% доходов Банка. Размер чистого дохода, связанного с вознаграждением, вырос по сравнению с 2008 г. на 103,3%.

В 2009 г. Банк получил 7,8 млрд. тенге комиссионных доходов, за прошедший год они возросли на 69,2%, составив 17,2% в общем объеме доходов Банка, что отражает динамику роста клиентской базы.

Рекомендуемое:

Роль финансов в укреплении устойчивости коммерческого банка

Собственные средства (капитал) выполняют ряд важных функций в обеспечении управления и жизнедеятельности коммерческого банка. Защитная функция проявляется в том, что капитал служит своего рода буфером, поглощающим ущерб от текущих убытков до разрешения руководством банка назревающих проблем, обеспе ...

Понятие ликвидности и факторы, определяющие ее уровень

Сегодня одним из наиболее важных понятий, используемых при обсуждении тех или иных аспектов функционирования, как отдельных кредитных организаций, так и кредитно-финансовой системы в целом, является ликвидность. Термин «ликвидность» (от латинского liguidus – жидкий, текучий) в буквальном смысле сло ...

Страхование экологической ответственности

Экологическая ответственность – это экономико-правовой комплекс, соединяющий в себе нормы и соответствующие им отношения по возмещению и предупреждению вреда природной среде сохранения устойчивого баланса экономических и экологических интересов в процессе хозяйственной деятельности. Экологическая о ...