Анализ системы ипотечного кредитования в РоссииСтраница 1

Материалы » Развитие ипотечного кредитования » Анализ системы ипотечного кредитования в России

Невозможность государства обеспечить основную часть населения жильём, а также недостаточный уровень доходов населения, не позволяющий приобретать квартиры самостоятельно, заставили чиновников задуматься над вопросами внедрения схем ипотечного кредитования.

Ипотечное кредитование в современной России начало развиваться во второй половине 90-х годов. В это время были приняты несколько законов, регламентирующих данную деятельность, разработаны программы кредитования. В то время они были очень далеки от совершенства, а в силу незначительной конкуренции среди банков в данном сегменте, отсутствовали стимулы их совершенствования.

В настоящее время ипотека регламентируется новыми основными нормативными актами [2-7].

Большое значение для создания ипотечного механизма в России имело образование в сентябре 1997 г. на государственной основе Агентства по ипотечному кредитованию как специализированного института вторичного ипотечного рынка на федеральном уровне. Непосредственной целью Агентства являются:

ü создание единых стандартов ипотечного жилищного кредитования;

ü обеспечение доступности ипотечных кредитов для широких слоев населения на всей территории России;

ü создание возможности рефинансирования для ипотечных кредиторов;

ü создание вторичного рынка для обязательств, обеспеченных ипотекой;

ü формирование рынка ипотечных ценных бумаг.

Деятельность Агентства через развитие сети региональных операторов должна охватить все регионы России, обеспечив, таким образом, возможность рационального перераспределения привлекаемых инвестиционных ресурсов и становления единого российского рынка ипотечного кредитования.

В целях формирования платёжеспособного спроса на жильё со стороны населения Агентством разработана и внедрена двухуровневая система ипотечного кредитования, предусматривающая рефинансирование Агентством кредитов, выдаваемых во всех регионах страны по единым стандартам. Стандарты разработаны Агентством на основании анализа и обобщения российского и зарубежного опыта ипотечного кредитования и включают в себя механизмы выдачи и рефинансирования ипотечных кредитов, типовые соглашения, а также требования ко всем участникам рынка (региональным операторам, банкам, оценочным, риэлторским и страховым компаниям).

Двухуровневая система рефинансирования, реализуемая Агентством, позволяет равномерно распределить риски между всеми участниками рынка. Важной составляющей этой системы является тесное взаимодействие с Администрациями субъектов РФ и их уполномоченными ипотечными операторами, с которыми Агентство заключает трехсторонние договоры.

Основными участниками ипотечного рынка являются Региональные операторы, банки - Первичные кредиторы, страховые, оценочные компании. В процессе рефинансирования ипотечных кредитов они осуществляют выполнение следующих функций:

- Банки - Первичные кредиторы осуществляют выдачу ипотечных кредитов и являются первичными владельцами стандартных закладных;

- Региональные операторы выкупают стандартные закладные у Банков - Первичных кредиторов и формируют пулы закладных для передачи Агентству;

- Агентство выкупает пулы стандартных закладных у Региональных операторов, и Первичных кредиторов, обеспеченные страховым покрытием и произведенной оценкой предмета ипотеки с целью выпуска эмиссионных ипотечных ценных бумаг.

- Страховые компании осуществляют обязательное страхование заемщика (страхование жизни и потери трудоспособности заемщика, предмета ипотеки)

- Оценочные компании - производят оценку рыночной стоимости предмета ипотеки на дату проведения оценки.

За десять лет существования ипотеки в РФ произошли значительные изменения: достаточно хорошо развились механизмы кредитования, на рынок вышло большое количество кредитных организаций (более 660), население привыкло жить в кредит и стало интересоваться ипотекой, инвесторы, желающие заработать на недвижимости, также проявили к ипотеке большой интерес.

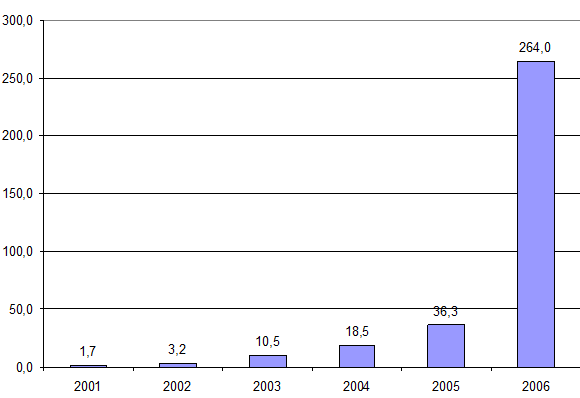

Однако по-настоящему бурно ипотечное жилищное кредитование начало развиваться только в 2004 году. Динамика российского ипотечного рынка представлена на рисунке 2.8.

Рис. 2.8. Объёмы выдач кредитов на приобретение жилья по годам, млрд. руб.

Всего в 2003 г. в России было выдано 27 тыс. ипотечных кредитов, в 2004 г. – 46 тыс., в 2005 г. – 78 тыс., в 2006 г. – 206 тыс. [48].

Несмотря на значительный относительный прирост объёмов, рынок ипотечного кредитования в России невелик, а данные показатели обусловлены низким стартовым уровнем. К тому же, он отличается высокой степенью географической концентрации: на Москву и Московскую область приходится около 60 % продаж ипотечных кредитов [52].

Как показано на рис. 2.9 в России наблюдается уникальная ситуация: при том, что приватизировано более 70 % жилья, доля ипотеки в ВВП составляет лишь около 1 %., в то время как в Европейских странах этот показатель достигает 50 и более процентов [23.С.22].

Рекомендуемое:

Содержание правомочий клиентов по банковской тайне и пределы их осуществления

Содержание права клиента на банковскую тайну составляют правомочие требовать от банковских служащих сохранения тайны и правомочие предоставить соответствующую информацию (часть ее) другим лицам. В законодательстве установлены пределы сохранения банковской тайны. Справки по счетам и вкладам граждан ...

Анализ деятельности АО "Банка развития Казахстана"

по финансированию инвестиционных проектов

С начала деятельности Банком по состоянию на 1 января 2011 года одобрены и находятся на разных стадиях реализации 182 инвестиционных проектов и экспортных операций на сумму $10,4 млрд. с участием Банка на сумму $5,1 млрд. Сумма одобренных проектов снизилась до $10,4 млрд., по сравнению с концом 200 ...

Исследование процессов

кредитования

Открытое акционерное общество «Сберегательный банк Российской Федерации» (далее – Сбербанк России) является крупнейшим банком Российской Федерации и СНГ. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 и ...