Понятие банковского продуктаСтраница 2

Материалы » Пластиковые карты Сбербанка России » Понятие банковского продукта

2) товар в реальном исполнении: банковские операции, банковская технология, банковские документы;

3) товар с подкреплением: обслуживание (материальная обстановка, в которой оказывается услуга; процесс оказания услуги; персонал банка).

Павлов В.В. отмечает, что все указанные элементы образуют банковский продукт. Банковская услуга лежит в основе потребительской ценности банковского продукта.

Элементы, перечисленные во втором уровне, оказывают влияние на различные аспекты производства банковского продукта: банковские операции влияют только на себестоимость; банковские технологии влияют как на себестоимость, так и на потребительскую ценность; а банковские документы отражают юридический аспект продукта.

Третий уровень банковского продукта формируют «расширенные» характеристики, увеличивающие потребительскую стоимость товара. Ужесточающаяся конкуренция в банковском бизнесе за корпоративных клиентов вынуждает российские банки разрабатывать и предлагать новые банковские продукты.

Резюмируя указанные подходы, можно сделать общий вывод. Все сторонники различных концепций, тем не менее, видят предназначение банков в повышении уровня рационального поведения участников экономических отношений в условиях рыночной неопределенности, в снижении размеров их транзакционных издержек и минимизации информационной асимметрии в отношениях между ними.

И так, попробуем все же определить, что же называется банковским продуктом. Банковский продукт – набор модифицированных банковских и финансовых операций для решения какой-либо потребности клиента, который можно позиционировать как новую банковскую услугу или сочетание традиционных услуг банка, выстроенное в технологическую цепочку, позволяющую решать конкретную проблему клиента и удовлетворять его спрос в комплексном обслуживании.

К примеру, банковский продукт – «зарплатный проект» может состоять из трех операций:

- выпуск банком пластиковых карт для сотрудников предприятия;

- установление лимита на кредит по пластиковым картам в размере 1-2 зарплат сотрудника;

- установка банкомата на предприятии.

Как правило банковский продукт нацелен на конкретную группу клиентов. Группы клиентов, например, могут быть образованы комбинациями из следующих:

- физические лица и юридические лица;

- резиденты и нерезиденты;

- крупные, средние, мелкие вкладчики и т.п.

- по роду деятельности:

а) страховые компании;

б) пенсионные фонды;

в) банки-корреспонденты;

г) инвестиционные компании;

д) магазины;

е) туроператоры и т.п.

Отметим, что новые банковские продукты создаются на основе анализа потребностей клиента и возможностей их удовлетворения банками. Банковские продукты могут быть классифицированы по признакам клиентов и/или по следующим признакам:

- головная организация, филиалы;

- рубли, валюта;

- сроки;

- проценты или комиссии;

- место и время оказания услуги;

- специальные признаки банковской операции - специфические для каждой конкретной услуги.

Действуя в интересах участников экономических отношений, банк удовлетворяет их основные потребности:

1. в увеличении размера (приращении) ресурсов;

2. в получении (мобилизации) дополнительных ресурсов;

3. в осуществлении расчетов и платежей;

4. в хранении денежных средств и ценностей;

5. в получении информации, консультации и содействии.

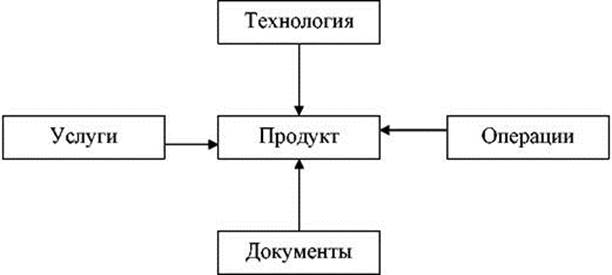

В соответствии с этим банковский продукт можно считать формой правления банковской услуги, а элементами банковского продукта являются (см. рисунок 2).

Рисунок 2 – Элементы банковского продукта

- Банковские услуги (расчетные, депозитные, кредитные);

- Банковские операции (продуктообразующие , производительные, управленческие, аналитические);

- Банковские технологии (процессы) – т.е. последовательность, порядок совершения операций;

- Банковские документы – т.е. материальные носители, удостоверяющие права и обязанности банка и клиента при предоставлении банковского продукта.

Установление четкого подхода к разграничению основных понятий банковской деятельности направлено на упорядочение банковской терминологии, что в немалой степени определяет деятельность маркетинговых служб банка, четко формируя их функции и определяя объекты функционирования.

Рекомендуемое:

Возникновение и развитие биржи

Биржа возникла в ХIII-ХV веках в Северной Италии, но широкое применение в деловом мире получила в ХVI веке в Антверпене, Лионе и Тулузе, затем в Лондоне и Гамбурге. С ХVII века биржи уже действовали во многих торговых городах европейских государств. Под биржами подразумевались здания, где собирают ...

Проблемы страхования в ипотеке

Ипотека хотя и медленно, но все-таки развивается. При этом важным составным элементом отношений по ипотеке является страхование как способ обеспечения исполнения заемщиком своих обязательств по возврату кредита. Это обусловлено в первую очередь экономическими причинами - потребностью банков, выдавш ...

Стратегия развития ипотечного комплекса России

В условиях экономического кризиса Правительством Российской Федерации были предприняты попытки возрождения ипотечного кредитования путем снижения ставки рефинансирования, вливания финансовых средств в банковский сектор и снижения процентной ставки по ипотечным кредитам до 7%. Предположительно эти м ...