Операции Национального Банка РК в национальной валютеСтраница 1

Материалы » Проблемы по обеспечению устойчивости национальной валюты » Операции Национального Банка РК в национальной валюте

В

2006 году Национальный Банк осуществлял денежно-кредитную политику в соответствии с Основными направлениями денежно-кредитной политики на 2006–2008 годы. Для достижения цели по инфляции Национальный Банк проводил операции по изъятию избыточной ликвидности, основными из которых были выпуск краткосрочных нот, привлечение депозитов банков, механизм минимальных резервных требований. Уровень денежной базы оставался одним из оперативных показателей. Для снижения уровня избыточной ликвидности были приняты меры по ужесточению денежно-кредитной политики.

В целях снижения инфляционного давления Национальный Банк в 2006 году продолжил проведение «жесткой денежно-кредитной политики», включающей в себя:

- меры по повышению ставок по операциям Национального Банка (проведение политики «дорогих денег»);

- меры, направленные на изъятие избыточной ликвидности банков второго уровня.

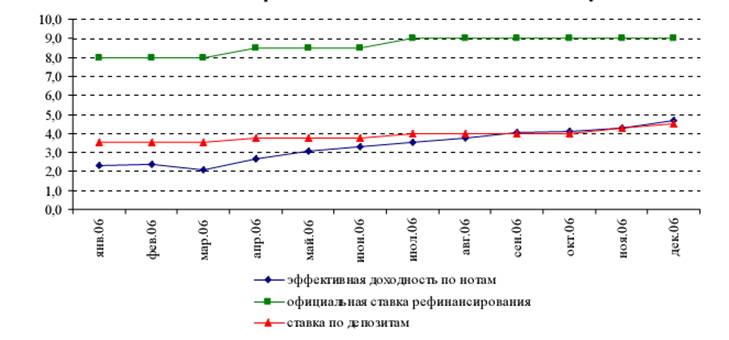

В рамках реализации первой группы мер с начала 2006 года официальная ставка рефинансирования была дважды повышена: с 1 апреля 2006 года с 8,0% до 8,5%, а с 1 июля 2006 года – до 9,0%. Ставка по привлекаемым от банков второго уровня депозитам была повышена 4 раза: с 1 апреля 2006 года с 3,5% до 3,75%, с 3 июля 2006 года – до 4,0%, с 1 ноября 2006 года – до 4,25%, с 1 декабря 2006 года – до 4,5%. Эффективная доходность по краткосрочным нотам повысилась за год с 2,24% до 4,69% (средневзвешенная доходность за месяц) (рисунок 2), а в январе 2007 года составила 4,91% [4, с. 22].

Рисунок 2 – Ставки по операциям Национального банка в 2006 году

В рамках реализации второй группы мер были увеличены объемы операций Национального Банка на финансовом рынке по изъятию «излишних» денег в банковском секторе.

Так, за 2006 год от банков было привлечено депозитов в 3,1 раза больше, чем в 2005 году, то есть объем привлеченных депозитов за указанный период вырос с 2,6 трлн. тенге до 8,1 трлн. тенге, средний срок привлечения составил 7 дней по средней ставке 3,81% годовых. В результате остатки на депозитах банков увеличились за год на 51,5% до 131,5 млрд. тенге.

Национальным Банком также было привлечено у Министерства финансов депозитов в тенге на общую сумму 6 432,7 млрд. тенге по средней ставке 0,84% годовых, средний срок привлечения составил 7 дней.

Национальный Банк за 2006 год выпустил краткосрочных нот на 3827,0 млрд. тенге (увеличение по сравнению с 2005 годом в 2 раза). Как и в прошлом году минимальная эмиссия нот пришлась на I квартал 2006 года (495,9 млрд. тенге), в остальные кварталы эмиссия нот осуществлялась в больших объемах (II квартал – 1039,2 млрд. тенге, III квартал – 1002,1 млрд. тенге, IV квартал – 1289,9 млрд. тенге).

При этом объемы погашения краткосрочных нот в отчетном периоде составили 3464,7 млрд. тенге, в результате чего их объем в обращении увеличился с 161,0 млрд. тенге на конец 2005 года до 533,1 млрд. тенге на конец 2006 года.

Операции «прямое репо» на вторичном рынке в 2006 году не совершались. Операций «обратного репо» было проведено на 800 млн. тенге, срок по ним составил 7,0 дней, доходность – 8,0% годовых.

В течение 2006 года Национальным Банком операции по продаже государственных ценных бумаг не совершались. Объем покупок составил 12,9 млрд. тенге со средневзвешенной доходностью к погашению 5,02% годовых.

С 12 июля 2006 года Национальным Банком введены новые Правила о минимальных резервных требованиях (МРТ). Так, в структуру обязательств банка, которые подпадают под нормативы МРТ, включаются сумма внутренних обязательств банка вне зависимости от сроков их погашения и сумма иных обязательств банка. Внутренние обязательства банка определяются как сумма обязательств перед резидентами, перечень которых строго определен. Иные обязательства банка определяются как сумма обязательств банка перед нерезидентами и по долговым ценным бумагам вне зависимости от признака резидентства. При этом нормативы МРТ установлены отдельно для внутренних обязательств на уровне 6% и для иных обязательств на уровне 8%. Указанные изменения привели к увеличению МРТ, что повлекло рост резервных активов банков в Национальном Банке.

Рекомендуемое:

Основные принципы формирования

портфеля инвестиций

Итак, Начнем с основных понятий. Инвестиционный портфель - портфель ценных бумаг и инвестирование. Понятие "Портфель ценных бумаг" - Совокупность ценных бумаг, которыми располагает инвестор (отдельное лицо, организация, фирма) [1]. Под инвестированием в широком смысле понимается любой про ...

Сущность коммерческого банка и принципы его деятельности

Современные коммерческие банки – банки, обслуживающие организации, а также население – своих клиентов. Коммерческие банки являются важнейшим звеном банковской системы и независимо от формы собственности самостоятельным субъектом экономики. Согласно банковскому законодательству банк – кредитная орга ...

Доходы от кредитных операций в коммерческом банке

Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в системе общественного производства. С помощью банковского кредита осуществляется перераспределение средств между различными отраслями и предприятиями в соответствии с меняющейся конъюнктурой рынка и ...