Оценка

эффективности введения страховых взносов на территории РФСтраница 1

Материалы » Страховые взносы: действующий механизм исчисления и уплаты, направления совершенствования » Оценка

эффективности введения страховых взносов на территории РФ

Современная практика государственного регулирования социально-экономического развития страны обусловливает необходимость перехода к формированию долгосрочных целевых ориентиров развития пенсионной системы РФ. Необходимость разработки долгосрочной стратегии развития пенсионной системы обусловлена неудовлетворительными характеристиками финансовой обеспеченности государственных пенсионных обязательств за счет собственных источников и как следствие быстрым увеличением разбалансированности бюджета Пенсионного фонда РФ (ПФР), возрастанием его зависимости от госбюджетных трансфертов, отставанием уровня жизни "советских" пенсионеров, а также неэффективной реализацией основных страховых принципов, предусмотренных пенсионной реформой 2002 г.

Исходя из прогнозных оценок макроэкономических параметров развития нашей страны, принятых в Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, разбалансированность бюджета ПФР достигнет своего максимума (1,4 % ВВП) в начале 2020-х гг. При этом если в 2010 году несбалансированность составила около 18% от общего объема средств, направляемых на выплату страховой части трудовых пенсий, то к 2050 году этот показатель возрастет почти в 5 раз и превысит 85%. Поскольку источником покрытия недостающих финансовых ресурсов по действующему пенсионному законодательству являются средства федерального бюджета, можно говорить не о дефиците пенсионного бюджета, а исключительно о финансовой необеспеченности страховых пенсионных обязательств государства.

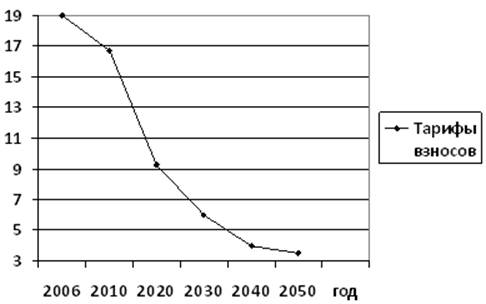

В то же время с точки зрения межбюджетных отношений следует отметить, что темпы роста расходных обязательств федерального бюджета на покрытие дефицита пенсионной системы вплоть до середины 2020-х годов будут опережать темпы роста заработной платы в стране, а в последующем - даже темпы роста цен. Причин для этой негативной тенденции много, но наиболее существенный вклад в нарастание несбалансированности ПФР вносит фактор снижения доли налогово-страховых отчислений на пенсионные цели, определенных действующим налоговым законодательством. В долгосрочной перспективе при сохранении условий формирования пенсионных прав (начисления страховых взносов) объем средств, поступающих в систему обязательного пенсионного страхования (эффективный тариф страховых взносов), по причине опережающего роста размера заработной платы будет сокращаться. Еще быстрее будет снижаться эффективный тариф взносов на страховую часть трудовой пенсии.

Рис. 1.3. Изменение суммарного эффективного тарифа взносов на страховую составляющую трудовой пенсии

Разница в динамике показателей объясняется постоянным увеличением до середины 2020-х гг. части страховых взносов, отвлекаемых на накопительную часть трудовой пенсии лиц моложе 1967 года рождения, доля которых к этой дате достигнет 100% застрахованных лиц трудоспособного возраста.

Государственные обязательства по финансированию страховой части трудовой пенсии будут увеличиваться, опережая рост доходов ПФР, исходя из взносов на страховую часть трудовых пенсий и темпов роста заработной платы. (см. табл. 1.1.)

Таблица 1.1. Прогноз трансфертов федерального бюджета в бюджет ПФР в действующих условиях, млрд. руб.

|

Показатель |

2009 г. |

2010 г. |

2020 г. |

2030 г. |

|

Всего трансфертов |

1972,0 |

2708,0 |

6918,0 |

11250,0 |

|

Доля трансфертов в общих расходах ПФР, % |

65,7 |

70,8 |

82,0 |

89,0 |

|

в том числе без средств на покрытие дефицита |

53,3 |

58,8 |

58,0 |

60,0 |

Однако суммы текущих поступлений в бюджет ПФР, по актуарным расчетам, будут сокращаться по причине планируемого уменьшения численности занятых трудовой деятельностью. Возникающую разницу придется полностью покрывать за счет средств федерального бюджета во всевозрастающем размере: к 2022 году до 4,1 %.

Рекомендуемое:

Оценка кредитоспособности

заемщика

Объективная оценка кредитоспособности потенциального заемщика, несмотря на все многообразие применяемых в банковской практике методик, по-прежнему остается достаточно серьезной проблемой. Во-первых, не выработаны критерии и методы учета результатов анализа финансового состояния клиента при определе ...

Понятие валютного рынка

Валютный рынок – это сфера экономических отношений, проявляющихся при осуществлении операции по купле-продажи иностранной валюты и ценных бумаг в иностранной валюте, а также операций по инвестированию валютного капитала. Валютный рынок представляет собой официальный финансовый центр, где сосредоточ ...

Свойства вертикальных спрэдов

СПРЭД— (англ, spread— общая разница) 1) разница между ценой, полученной эмитентом за выпущенные ценные бумаги, и ценой, уплаченной инвестором за эти ценные бумаги; равна сумме продажной скидки и комиссии за управление и размещение; 2) разница между курсом покупателя и курсом продавца; 3) одновремен ...