Оценка кредитного риска банковской системыСтраница 5

Материалы » Управление кредитными рисками: теория, оценка, пути снижения » Оценка кредитного риска банковской системы

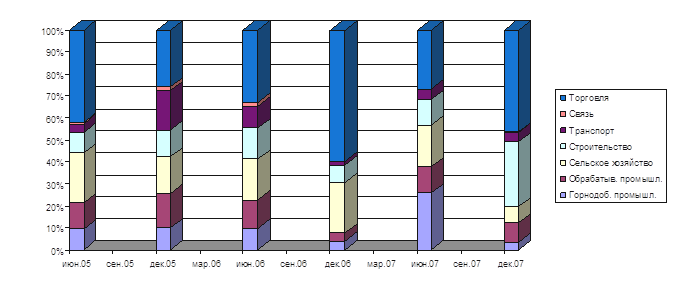

Торговля в совокупном ссудном портфеле банков остается наиболее кредитуемой (28,3%), что обусловлено высокой скоростью обращения средств.

В структуре кредитования торговли доля сомнительных составляет 61,73%, безнадежных – 1,25%. Сфера строительства также остается одной из наиболее привлекательных отраслей экономики в структуре кредитования банками второго уровня. Если только в 2005 году на кредитование строительной индустрии приходилось 12,8% ссудного портфеля банков, при этом прирост за год составил 81,4%. В 2006 году кредитование строительной индустрии заняло 19,6% ссудного портфеля, и по состоянию на 01.10.2007 года этот показатель уже составил 25,6%. В структуре кредитования строительства доля сомнительных кредитов составила 71,99%, безнадежных – 1,14%.

В 2007 году по данным НБРК просроченная задолженность горнодобывающей промышленности составляла 2 030 млн. тенге; обрабатывающей промышленности – 5 162 млн. тенге; сельского хозяйства – 4 301 млн. тенге; транспортной отрасли – 2 524 млн. тенге; связи – 154 млн. тенге (рисунок 15).

|

Рисунок 15 – Просроченная задолженность по кредитам в разрезе отраслей экономики

2. Статистический бюллетень Национального Банка РК. Декабрь 2006 года.

3. Статистический бюллетень Национального Банка РК. Декабрь 2007 года.

Высокие показатели просроченной задолженности наблюдаются в торговле – 27 104 млн. тенге и в строительной отрасли - 17 353 млн. тенге, свидетельствующие о достаточной степени зависимости от банковского кредита отечественных строительных и торговых компаний. При этом относительно высокая концентрация ссудного портфеля в сфере строительства несет за собой большие риски, связанные с непредсказуемостью развития данной отрасли.

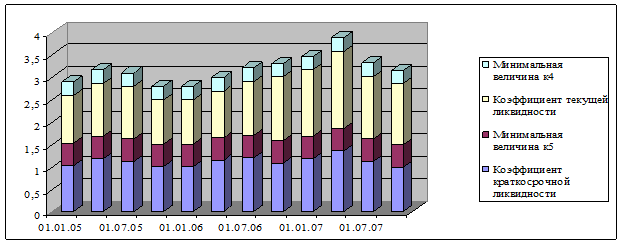

По состоянию на 1 января текущего года уровень ликвидности банковской системы сохранялся на избыточном уровне. Сводный коэффициент текущей ликвидности по состоянию на 1 января 2008 года составил 1,43 при минимальной норме для отдельного банка 0,3, коэффициент краткосрочной ликвидности – 0,97 при минимальной величине – 0,5 (рисунок 16).

|

Рисунок 16 - Динамика уровня ликвидности банковского сектора

Угроза стабильности банковского сектора, по нашему мнению, заключается в том, что любое серьезное внешнее потрясение способно вызвать дефицит ликвидности.

Ликвидность в свою очередь была и остается одним из главных параметров жизнеспособности банков, не только в ее текущем уровне, но и в наличии эффективного механизма ее поддержания. Однако если кредитные риски кумулятивны, накапливаются в системе постепенно, то проблемы с ликвидностью могут возникнуть неожиданно. Тем не менее, тревожные симптомы, позволяющие настороженно относиться к уровню банковской ликвидности, можно отметить уже сейчас. Банки страдают от недостатка длинных денег, привлекают средства на короткие сроки, а размещают на более длинные, что приводит к существенному разрыву между активами и пассивами по уровню срочности. Кроме того, источники привлечения средств для банков отличаются крайне низкой диверсификацией и не способны поддерживать текущие темпы роста банковского сектора в среднесрочной перспективе. Причем если диверсификация активов, как по срокам, так и по источникам в настоящее время набирает обороты, то структура пассивов остается практически неизменной. Уже сейчас низкий уровень собственного капитала банков не способен обеспечивать расширение проводимых кредитных операций. При этом ресурсная база (привлеченные средства) банковского сектора очень нестабильна.

Рекомендуемое:

Формы и функции кредита

Можно выделить следующие разновидности кредита: потребительский, сельскохозяйственный, ипотечный, государственный, международный. Потребительский кредит предоставляется в форме коммерческого и банковского. Коммерческий представляет собой продажу товаров с отсрочкой платежа через розничные магазины. ...

Выводы

Ресурсная база, как экономический фактор, оказывает прямое влияние на ликвидность и платежеспособность коммерческого банка. Сами масштабы деятельности коммерческого банка, а, следовательно и размеры доходов, которые он получает, жестко зависят от размеров тех ресурсов, которые банк приобретает на р ...

Проблемы и особенности формирования капитала украинских банков

За 2007 год собственный капитал украинских банков увеличился на 64,2% или на 27,3 млрд. грн. и по состоянию на 1 января 2008 года составил 69,9 млрд. грн. Как сообщает пресс-центр Национального банка Украины, рост капитала банков, в основном, произошел за счет увеличения уплаченного зарегистрирован ...