Управление портфельными рискамиСтраница 4

Материалы » Управление кредитными рисками: теория, оценка, пути снижения » Управление портфельными рисками

В качестве способа снижения потенциальных потерь банка используется определение процентной ставки на базе предварительной оценки кредитного портфеля банка на предмет наличия необходимого количества кредитов с сопоставимыми параметрами риска и вычисление риск-премии на основе анализа кредитоспособности заемщика путем расчета внутреннего кредитного рейтинга.

1. Диверсификация кредитного портфеля путем установления лимитов и ограничений. Снижение рисков, связанных с излишней концентрацией кредитных рисков, осуществляется посредством диверсификации кредитного портфеля. Диверсификация является способом уменьшения совокупной подверженности риску за счет снижения максимально возможных потерь за одно событие. Диверсификация кредитного портфеля предполагает распределение займов между широким кругом заемщиков из различных географических регионов и отраслей, выдачу займов меньшими суммами большему количеству заемщиков, использование различных видов обеспечения.

Диверсификация эффективна только для уменьшения несистематического риска (риска, связанного с конкретным инструментом), тогда как систематические риски (например, риск циклического спада экономики) не могут быть уменьшены путем изменения структуры портфеля.

Наибольший эффект диверсификации финансовых рисков достигается при подборе в портфель различного вида инструментов, характеризующихся отрицательной корреляцией. В этом случае совокупный уровень финансовых рисков портфеля снижается, в сравнении с уровнем рисков любого из таких инструментов.

Банк должен проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков или в отдельных отраслях и регионах, т.к. это носит серьезные риски в целом для кредитного портфеля банка.

Так, например ККБ придерживаясь стратегии диверсификации кредитного портфеля в 2006 г. увеличил объёмы кредитования в таких секторах экономики, как строительство и строительные материалы, кредитование частного сектора, машиностроение и металлообработка, торговля, операции с недвижимостью. Наибольший удельный вес в ссудном портфеле ККБ имеют ссуды, направленные в строительство, торговлю, кредитование частного сектора, - их совокупная доля в ссудном портфеле на конец года составляет 62,2% против 59, 4% на начало года. Кроме того, банк предоставляет финансирование средним компаниям, которые выступают в качестве субподрядчиков или обслуживают компании, которые осуществляют крупные международные проекты в Казахстане [61].

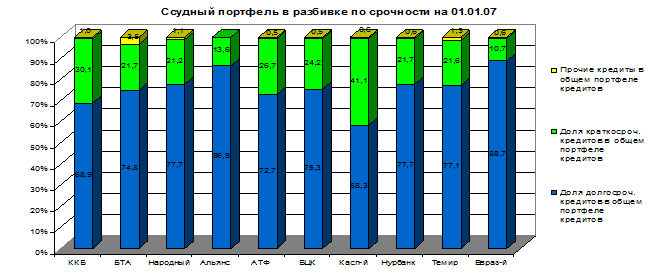

Рост кредитов в данном банке сопровождался диверсификацией кредитного портфеля по срокам, в первую очередь удлинением сроков кредитования, что, в принципе, соответствует общей тенденции последних лет. Об этом также свидетельствуют статистические данные представленные на рисунке 20.

Рисунок 20 – Ссудный портфель в разбивке по срочности на 01.01.07

Анализируя структуру ссудного портфеля в разрезе по срочности десяти крупнейших банков Республики Казахстан представленную на рисунке 21, пришли к выводу, что долгосрочные кредиты составляют более 58% ссудного портфеля банков, оставшуюся часть в структуре ссудного портфеля занимают краткосрочные кредиты и незначительную часть прочие кредиты.

Рекомендуемое:

Гражданско-правовая характеристика договора

страхования

Договор страхования является одним из наиболее сложных видов договоров в гражданском праве. В теории права договору страхования придается самостоятельное значение. В этой самостоятельности договора страхования лежит основа к отграничению его от других похожих на него договоров. Даже если договор ст ...

Страховое дело в послевоенный период

В 1948 г. было утверждено новое Положение о главном управлении государственного страхования СССР. В 1948 из состава Госстраха СССР выделено в качестве самостоятельного звена управление иностранного страхования СССР (Ингосстрах СССР). В 1958 страховое дело передано в ведение министерств финансов сою ...

Основные функции и задачи рынка ценных бумаг в РФ

Одна из важнейших функций рынка ценных бумаг состоит в мобилизации средств вкладчиков для целей организации и расширения масштабов хозяйственной деятельности. Вторая функция – информационная. Она заключается в том, что ситуация на фондовом рынке сообщает вкладчикам информацию об экономической конъю ...